بهترین سرمایه گذاری در اقتصاد تورمی

به گزارش شهر بورس، با ورود ابزارهای نوین سرمایهگذاری مثل انواع صندوقهای سرمایهگذاری در بورس، به تدریج گرایش به سرمایهگذاری از طریق ابزارهای جدید افزایش یافته است. در این مقاله به بررسی این ابزارها و معرفی یکی از جدیدترین صندوقهای اهرمی بازار میپردازیم.

تورم و سرمایهگذاری

تورم به معنی افزایش قیمتها و کاهش قدرت خرید در گذر زمان است. سرعت رشد تورم میتواند با توجه به ریسکهای محتمل متفاوت باشد. یکی از شاخصهای مهم برای ارزیابی نرخ تورم، بررسی شاخص قیمت مصرف کننده یا CPI است که افزایش آن میتواند نشاندهنده افزایش تورم باشد. در ایران افزایش نرخ تورم طی سالهای گذشته ارتباط زیادی به بروز ریسکهای سیاسی و سیاستهای پولی داشته و همواره با افزایش قیمت ارز، شاهد کاهش ارزش پول ملی بودهایم. در نتیجه این اتفاقات، جهشهای تورمی قابل ملاحظهای رخ داده که منجر به کاهش قدرت خرید مردم شده است. در چنین شرایطی، سرمایهگذاران به طور سنتی با اختصاص داراییهای خود به سرمایه گذاری در بورس، خودرو، ارز، طلا و مسکن سعی در حفظ ارزش داراییهای خود در برابر تورم داشتهاند. در ادامه با داراییهای مناسب جهت سرمایهگذاری در شرایط تورمی بیشتر آشنا خواهید شد.

ابزارهای سرمایهگذاری در ایران

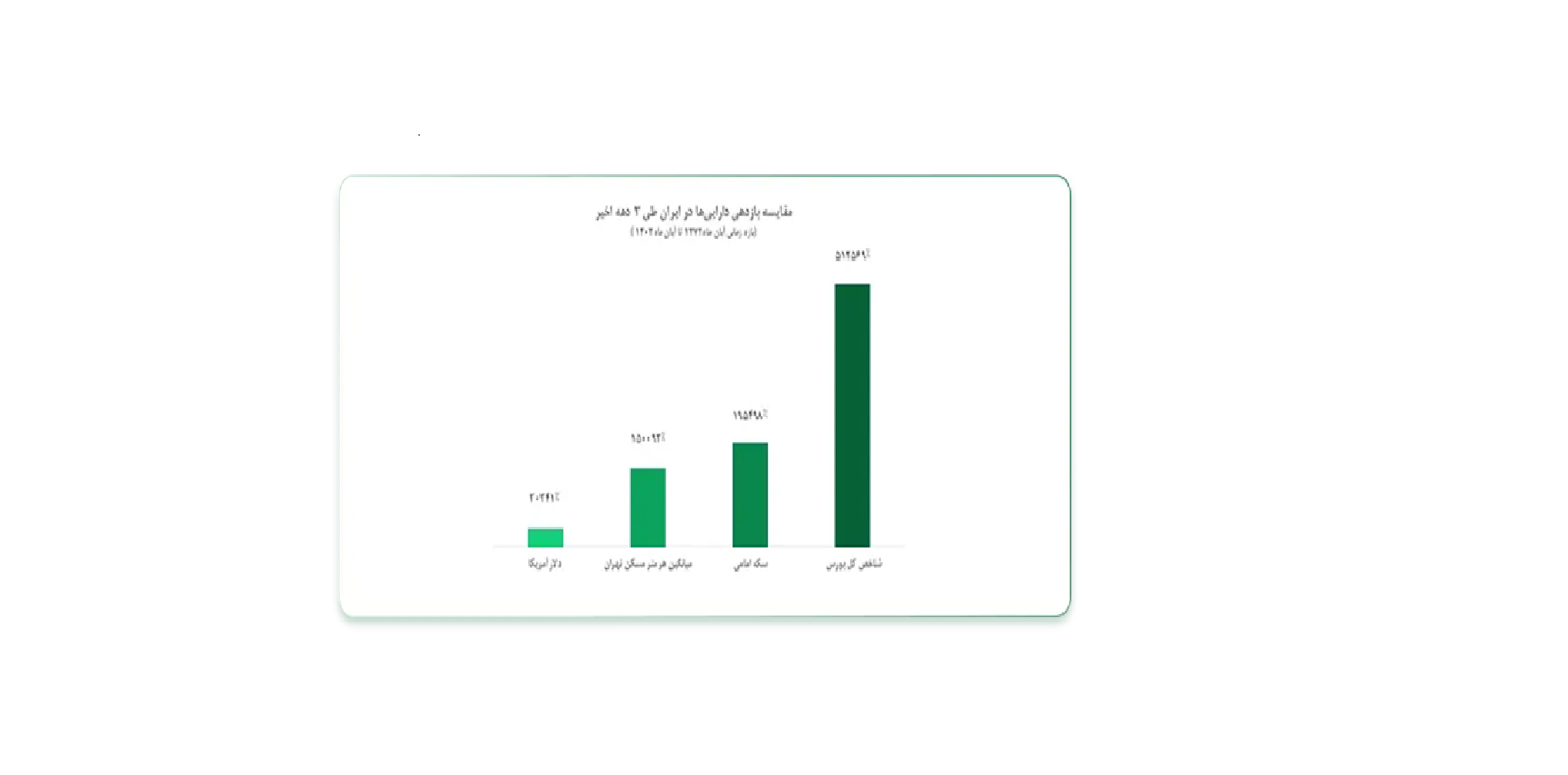

همانطور که اشاره شد به طور سنتی سرمایهگذاران در ایران تمایل به سرمایهگذاری در داراییهایی نظیر مسکن، طلا، سپرده بانکی و خودرو داشتهاند. اما در طی سه دهه اخیر همواره بازار سرمایه (بورس) بالاترین بازدهی را نسبت به داراییهای یاد شده کسب کرده است.

همانطور که مشاهده میکنید شاخص کل بورس در مقایسه با سایر داراییها بیشترین رشد را در سه دهه گذشته تجربه کرده است. در این میان، دلار آمریکا به عنوان محرک اصلی رشد داراییها، کمترین بازدهی را در مقایسه با مسکن، سکه طلا و شاخص کل بورس ثبت کرده است. نکته قابل توجه در مورد بورس، تنوع بالا و نقدشوندگی مناسب است. در حقیقت، شما میتوانید انواع داراییها مثل سهام، اوراق درآمد ثابت، گواهی سپرده طلا، صندوق سرمایهگذاری املاک و مستغلات و… را خریداری کنید. در ادامه با ابزارهای نوین سرمایهگذاری بیشتر آشنا خواهید شد.

ابزارهای نوین سرمایهگذاری

همانطور که اشاره شد، بورس امکان سرمایهگذاری در طیف متنوعی از داراییها را فراهم میکند. با توجه به اینکه بورس در رده بازارهای پرریسک قرار میگیرد. بنابراین لازم است برای فعالیت و خرید سهام در بورس آموزشهای لازم را فرا بگیرید. اما از طریق صندوقهای سرمایهگذاری میتوانید بدون نیاز به دانش تخصصی و صرف زمان در بورس سرمایهگذاری کرده و دارایی خود را به مدیران حرفهای و با تجربه سرمایهگذاری بسپارید. با توجه به اینکه صندوقهای سرمایهگذاری در انواع مختلفی وجود دارند، شما میتوانید در صندوقهای سهامی، درآمد ثابت، بخشی، طلا و اهرمی سرمایهگذاری کنید. در نمودار زیر میتوانید بازدهی یک صندوق سهامی با شاخص کل بورس را مقایسه کنید:

همانطور که مشاهده میکنید صندوق سهامی اکسیر فارابی حتی در شرایط رکودی بازار سرمایه نیز عملکردی بسیار مناسب نسبت به شاخص کل بورس داشته است. مزیت مهم صندوقهای سرمایهگذاری مدیریت فعال و حرفهای توسط مدیران با تجربه و متخصص است. حالا که عملکرد مدیریت دارایی حرفهای را با شاخص بورس مشاهده کردید، بهتر است با جدیدترین صندوق سرمایهگذاری، یعنی صندوق اهرمی آشنا شوید. صندوق اهرمی امکان بازدهی چند برابری نسبت به بورس و صندوق سهامی را فراهم میکند. در ادامه با این صندوق و نحوه عملکرد آن بیشتر آشنا خواهید شد.

بازدهی مضاعف با صندوق اهرمی

صندوق اهرمی یکی از جدیدترین و مدرنترین ابزارهای سرمایهگذاری بوده و امکان سرمایهگذاری برای دو طیف سرمایهگذار ریسکپذیر و ریسکگریز را فراهم میکند. این صندوق با بهرهگیری از مکانیزم اهرم مالی پتانسیل کسب سود بالاتر را ایجاد کرده و سرمایهگذاران ریسکپذیر و معاملهگران میتوانند با اختصاص بخشی از دارایی خود به صندوق اهرمی، بازدهی خود را افزایش دهند.

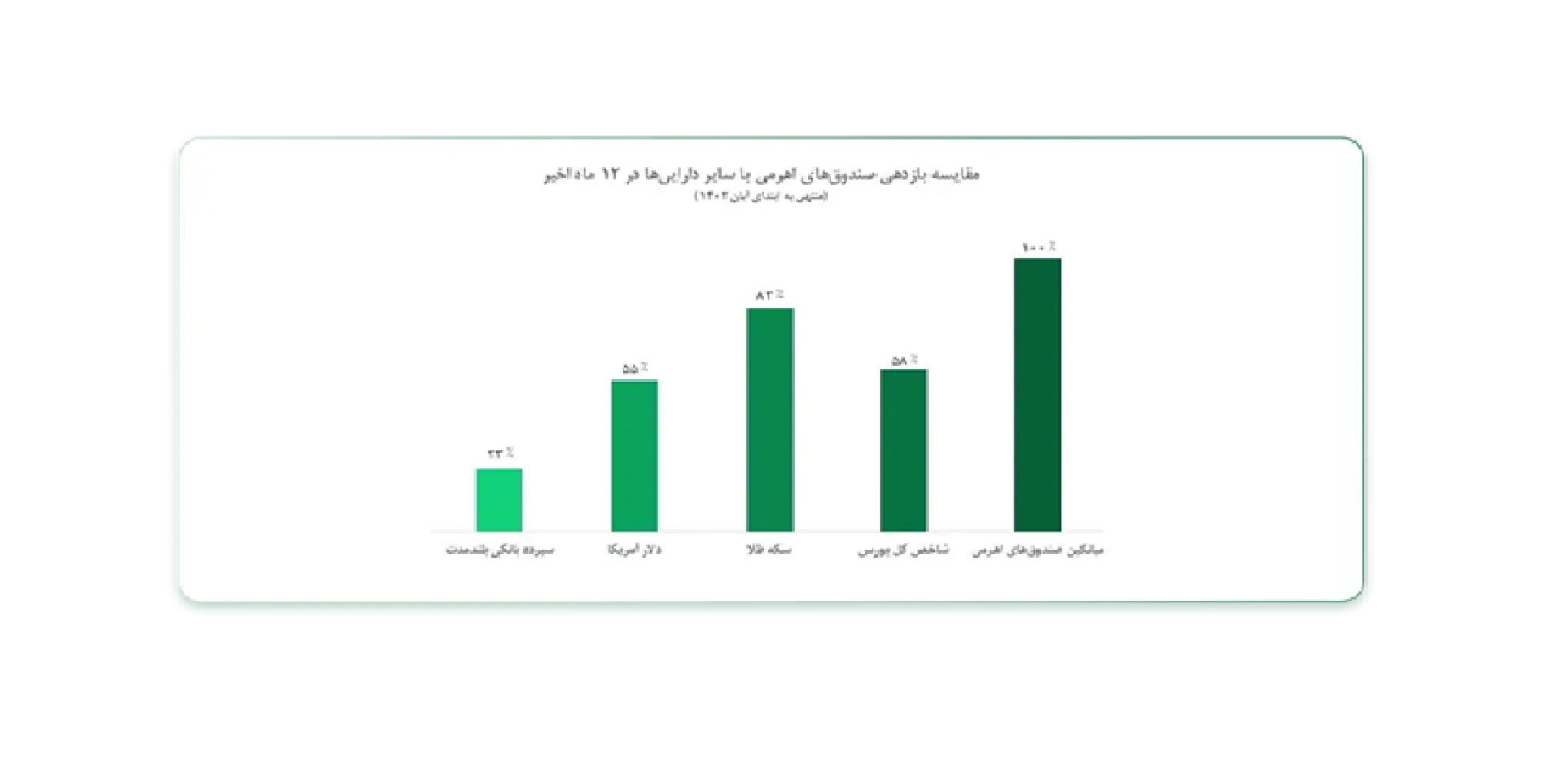

همانطور که مشاهده میکنید صندوقهای اهرمی در یکسال گذشته و در شرایط جهش تورمی، بهترین عملکرد را نسبت به سایر داراییها داشتهاند. اما اهرم مالی چیست و نحوه عملکرد آن در صندوق اهرمی به چه صورت است؟

اهرم یک ابزار مالی است که با امکان سرمایهکذاری با سرمایه قرض گرفته شده مثل وام یا اعتبار را برای سرمایهگذاران فراهم میکند تا آنها پتانسیل کسب سود را با استفاده از آن بالاتر ببرند. صندوقهای اهرمی دارای دو نوع واحد سرمایهگذاری هستند که به واحدهای عادی و ممتاز تقسیم میشوند.

واحدهای عادی برای سرمایهگذاران ریسکگریز مناسب بوده و بازدهی ثابتی دارند. به طور مثال، واحدهای عادی سالانه بازدهی ثابتی بین 27 تا 35 درصد دارند و سود آنها به صورت روز شمار محاسبه میشود. در طرف مقابل واحدهای ممتاز ساختار قابل معامله (ETF) داشته و بازدهی نامحدودی دارند. این واحدها برای سرمایهگذاران ریسکپذیر مناسب است. در حقیقت، دارندگان واحدهای عادی پشتوانه اعتباری واحدهای ممتاز هستند و در طرف مقابل واحدهای ممتاز تحت هر شرایطی بازدهی ثابت، واحدهای عادی را تضمین میکنند. در ادامه یکی از بهترین صندوقهای اهرمی بازار به شما معرفی خواهد شد.

صندوق اهرمی جهش فارابی

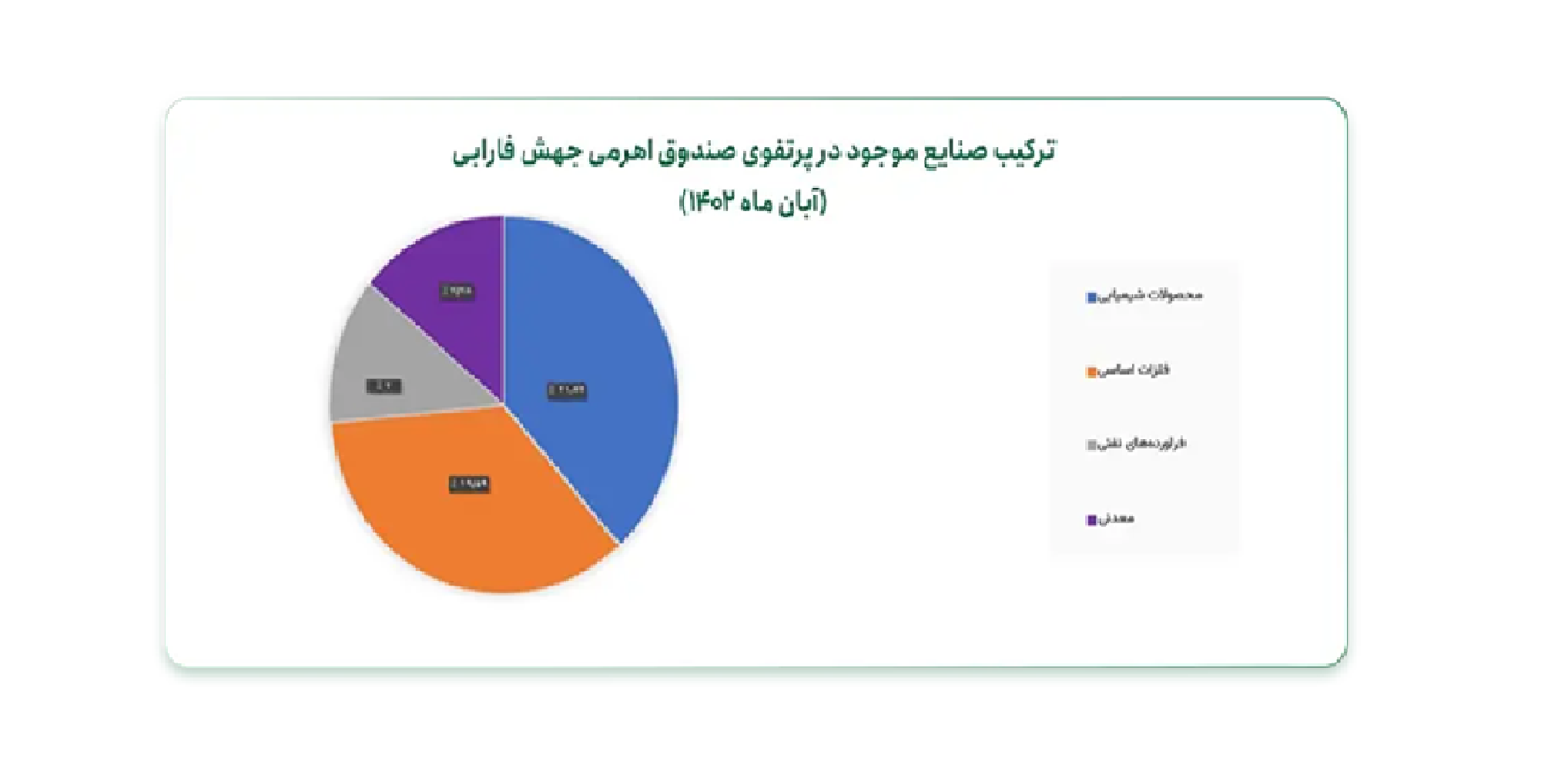

صندوق اهرمی جهش فارابی جدیدترین صندوق اهرمی بورس است که در حال حاضر شرایط بسیار مناسبی جهت سرمایهگذاری دارد. صندوق جهش دارای کمترین میزان حباب در بین صندوقهای اهرمی بوده و دارای بالاترین میزان ارزندگی در مقایسه با رقبای خود است. در حقیقت، نسبت P/NAV=1.04 است که پایینترین نسبت قیمت به خالص ارزش داراییها را دارد. در نمودار زیر میتوانید ترکیب صنایع موجود در سبد دارایی صندوق جهش را مشاهده کنید:

همانطور که مشاهده میکنید بیش از ۵۰ درصد از ترکیب صنایع در پرتفوی صندوق جهش را سهام صنایع صادراتمحور و دلاری تشکیل داده و این صندوق پتانسیل کسب بازدهی بالاتر نسبت به سایر داراییها با رشد قیمت دلار و شاخص بورس، خواهد داشت.

شما میتوانید از طریق سامانه معاملاتی کارگزاری خود نماد «جهش» را جستجو کرده و نسبت به سرمایهگذاری در این صندوق اقدام کنید.

برچسب ها :سرمایه گذاری ، کارگزاری فارابی

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0