به گزارش شهر بورس، برخلاف مصوبه ۱۰ بندی دولت درباره عدم افزایش نرخ بهره بین بانکی، بانک مرکزی بار دیگر آن را افزایش داد. این افزایش به قدری بود که رکورد ۶ ماهه افزایش نرخ بهره شکسته شد.

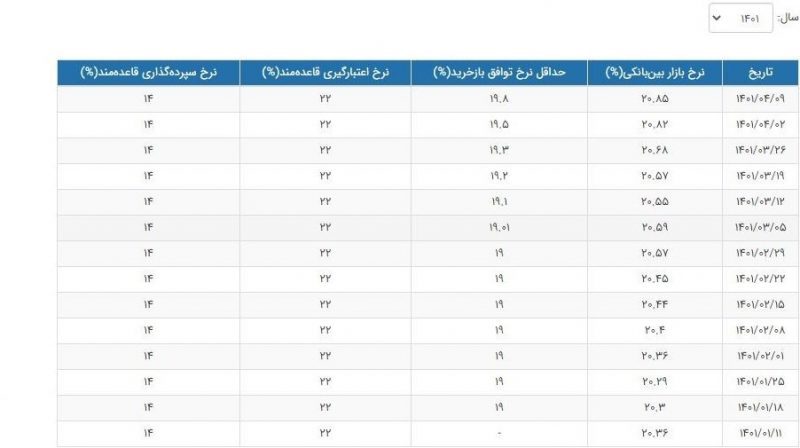

بر اساس گزارش خبرگزاری تسنیم، نرخ سود بینبانکی در هفته اول تیر ماه برابر با 20.85 درصد بوده که بیشترین میزان نرخ بهره بینبانکی در بازه ششماهه بوده است.

نرخ سود بینبانکی نسبت به 2 تیرماه 0.03 درصد رشد داشته است؛ بررسی روند تغییرات این نرخ نشان میدهد که در ماههای گذشته مدار نرخ سود بینبانکی صعودی شده است.

یکی از دلایل افزایش نرخ سود بینبانکی، افزایش نرخ سود بازار باز است؛ بهعبارتی بالابردن نرخ سود بازار باز بهنوعی هزینه استقراض در بازار بینبانکی را نیز بالا برده است. نرخ سود بازار باز با کاهش تزریق نقدینگی در این بازار، صعودی شده و به 19.8 درصد رسیده است.

نرخ سود بینبانکی براساس عرضه و تقاضاست و ثابت نیست، این نرخ نوسان دارد بهگونهای که با افزایش تقاضا برای دریافت وام بینبانکی و از سوی دیگر عدم عرضه متناسب با آن، نرخ سود بالاتر میرود و بهعکس.

بیشتر بخوانید: عرضه اولیه سهام شرکت فولاد شاهرود

برخی از کارشناسان اقتصادی معتقدند: کاهش نرخ سود بینبانکی میتواند نقش مهمی در حرکت نقدینگی از بانک به بازار سرمایه داشته باشد و سبب رونق بازار سرمایه گردد.

این در حالی است که گروه دیگری از کارشناسان اقتصادی معتقدند که نرخ بهره بینبانکی نباید کاهش یابد زیرا اثرات تورمی شدیدی دارد و اگر نرخ بهره بینبانکی خیلی کاهش پیدا کند، موجب کاهش سود سپردههای بانکی میشود.

نرخ سود بینبانکی چیست؟

بانکها در پایان دوره مالی کوتاهمدت (روزانه یا هفتگی) با مازاد یا کسری نقدینگی مواجه میشوند که باید آن را به تعادل برسانند.

اگر بانکی با کسری نقدینگی مواجه شود باید با استقراض یا وام گرفتن در صدد جبران آن برآید، از سوی دیگر برای به تعادل رساندنِ مازاد نقدینگی خود نیز باید اقدام به عرضه آن کند.

بانکها برای اینکه به بانک مرکزی متوسل نشوند بازاری را بهنام بازار بینبانکی تشکیل دادهاند که در آن اقدام به عرضه و تقاضای نقدینگی آن هم بهصورت وام میکنند.

بنابراین در بازار بینبانکی، انتقال نقدینگی از مؤسسات مالی دارای مازاد به مؤسسات مالی دارای کسری وجوه اتفاق میافتد.

بازار بینبانکی موجب میشود که بانکها دیگر برای تأمین نقدینگی و منابع مالی مورد نیاز کوتاهمدت خود به بانک مرکزی مراجعه نکنند که خود این موضوع به بانک مرکزی در جهت کنترل حجم نقدینگی کمک میکند.

عمده وامهای بینبانکی دارای سررسید یک هفته و کمتر بوده و نرخ سود بر مبنای نرخ سود بینبانکی تعیین میشود.

نرخ سود بینبانکی متناسب با عرضه و تقاضا، تعیین میشود بهطوری که با افزایش تقاضا برای دریافت وام بینبانکی یا عدم عرضه متناسب با آن، نرخ سود روند صعودی یا نزولی به خود میگیرد.