به گزارش شهر بورس، با نگاهی به بازار سرمایه، میتوان دریافت که اکثر سهامداران با بالا رفتن قیمت دلار دچار نوعی ترس شدهاند و همینطور بازارهای موازی مانند کریپتو نوعی از یاس و ناامیدی را در آنها به وجود آورده است اما در بازارهای مالی ارزش سهام مهم است و برای خریدیک سهم باید به بنیاد و سودی که آن شرکت میتواند داشته باشد، توجه میشود.

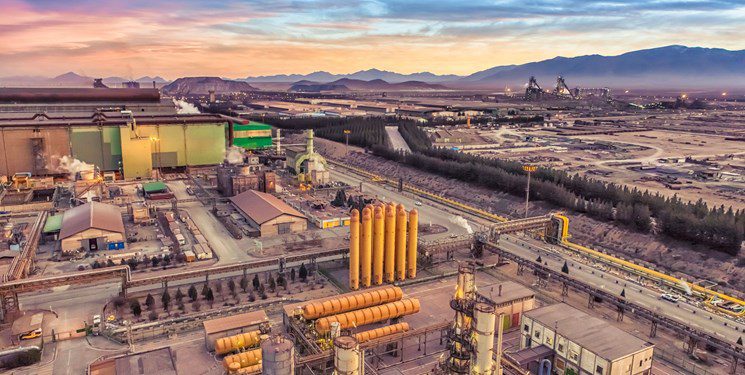

یکی از بزرگترین شرکتهای بورس، فولاد مبارکه اصفهان است که از ابتدای سال رشد قیمتی در سهام آن مشاهده نشده و حتی افت چند درصدی را هم تجربه کرده است اما این افت ناشی از ارزش سهم است یا تصمیم گیریهایِ اشتباهِ سیاست گذار کلان را نشان میدهد؟

چه خبر از فروش فولاد مبارکه؟

در حال حاضر شرکت فولاد مبارکه دارای ظرفیت تولید گندله به میزان 7 میلیون و 400 هزار تن، تختال 8 میلیون و 850 هزار تن، آهن اسفنجی 9 میلیون و 370 هزار تن،کلاف سرد و گرم مجموعا 8 میلیون تن و … است.

با نگاهی به فروش «فولاد» در سال 1402، متوجه خواهیم شد که فروش محصولات در سالی که سیاست انقباضی هم در ایران و هم در جهان حاکم بوده، در بهار 31 درصد، در تابستان 86 درصد و در پاییز 65 درصد بوده است. گزارش بهمن ماه هم حکایت از افزایش 58 درصدی فروش نسبت به سال قبل دارد که اگر نگاه فصلی داشته باشیم حداقل رشد 30 درصدی در فصل زمستان برای آن ثبت خواهد شد.

از لحاظ نسبت درآمد به هزینه، وضعیت فولاد مبارکه بسیار مطلوب است و 1.92 نسبتی است که در امور مالی، بیانگر حاشیه سود و امنیتی است که در شرکت مشاهده میشود.

بیشتر بخوانید:ترکیب هیئت مدیره سدشت تغییری نداشت

اگر قیمت پایه ورق گرم این شرکت را براساس قیمت جهانی در نرخ ارز سنا حوالهایمحاسبه کنیم که اگرچه نرخ ارز سنا در حال حاضر ثابت است، اما چشم انداز افزایش و تورم درکنار انتظارت تورمی قطعا با رشد همراه خواهد بود و در قیمت تمام شده محصولات تاثیر دارد.

با توجه به وضعیت جهانی، به نظر میرسد از نیمه دوم سال جاری تقاضای بهتری برای کامودیتیها وجود داشته باشد و به احتمال زیاد نرخ ورق گرم که بر مبنای CIS محاسبه میشود به طور متوسط بالای 745 دلار خواهد بود. از طرفی دیگرورقهای سرد را بر مبنای نرخ CIS، بایدبا قیمت 865 دلار در نظر گرفت.

تحلیل وضعیت سهام فولاد مبارکه اصفهان در سال ۱۴۰۳

نوید رجایی کارشناس بازار سرمایه ضمن تشریح وضعیت «فولاد»، به شهر بورس میگوید: در حال حاضر فولاد مکلف است ورقهای گرم را در بورس کالا به فروش برساند که رشد نرخ دلار ناشی از تورم تقاضای مطلوبی را برای این شرکت به وجود خواهد آورد و سهامداران باید به آن توجه کنند.

وی میافزاید: در حالت کلی، شرکت فولاد مبارکه سودی در حدود 110 تومان به ازای هر سهم برای سال 1402 شناسایی خواهد کردکه قیمت 600 تومانی در کنارDPSاین سهم باعث میشود فرصت مناسب برای سرمایه گذاریدر آن وجود داشته باشد.

این کارشناس بازار سرمایه یادآور میشود: از سوی دیگر، با توجه به احتمالات گفته شده و تورمی که ناشی از هزینههاست، به طور قطع سود سال 1403 بیشتر از 155 تومان خواهد بود؛ اینیعنی هر سهامدار در حال حاضر سهمی را خریداری میکند که یک سود 110 تومانی و یک سود 155 تومانی دارد و در آخر هم پی بر ای فوروارد این غول بازار سرمایه به 3.5 در سال 1403 خواهد رسید.