به گزارش شهر بورس، نرخ بازده (Rate of Return یا RoR) یکی از مهمترین مفاهیم در دنیای سرمایهگذاری است که به میزان سود یا زیان سرمایهگذار از یک سرمایهگذاری خاص اشاره دارد. این نرخ معمولاً به صورت درصد بیان میشود و میتواند به تحلیلگر یا سرمایهگذار کمک کند تا تصمیمات بهتری در خصوص سرمایهگذاریهای آینده خود بگیرد. در این مقاله آموزشی، نرخ بازده را از ابعاد مختلف بررسی خواهیم کرد و کاربرد آن را در دنیای واقعی تحلیل خواهیم کرد.

نرخ بازده چیست؟

نرخ بازده، به طور ساده، معیاری برای اندازهگیری سود یا زیان حاصل از یک سرمایهگذاری است. این نرخ نشاندهنده میزان بازگشت سرمایه شما نسبت به مبلغی است که به آن سرمایهگذاری کردهاید. به عبارت دیگر، نرخبازده میتواند به سرمایهگذار کمک کند تا بفهمد که هر واحد سرمایهگذاری چقدر سود یا زیان ایجاد کرده است.

نرخبازده میتواند در شرایط مختلف به شیوههای متفاوتی محاسبه شود، بسته به نوع سرمایهگذاری و مدتزمان آن. برای مثال، نرخبازده یک سهام میتواند شامل افزایش قیمت سهام و سود تقسیم شده باشد، در حالی که برای یک اوراق قرضه، نرخبازده میتواند شامل نرخ بهره پرداختی باشد.

اهمیت نرخ بازده در تصمیمات سرمایهگذاری

نرخبازده اهمیت زیادی در تصمیمگیریهای سرمایهگذاری دارد. وقتی یک سرمایهگذار به دنبال فرصتی برای سرمایهگذاری است، به نرخبازده به عنوان یکی از شاخصهای اصلی برای مقایسه سودآوری سرمایهگذاریها نگاه میکند. نرخ بازده میتواند یک معیار قابلاعتماد برای ارزیابی عملکرد سرمایهگذاریها باشد.

در حقیقت، نرخبازده به سرمایهگذار کمک میکند تا تصمیمات آگاهانهتری بگیرد. این نرخ به ویژه زمانی که تصمیم به مقایسه فرصتهای سرمایهگذاری مختلف گرفته میشود، اهمیت بیشتری پیدا میکند. با استفاده از نرخبازده، میتوان سرمایهگذاریهای مختلف را با یکدیگر مقایسه کرده و انتخابی بهتر داشت.

انواع نرخ بازده

نرخ بازده ممکن است در انواع مختلفی از سرمایهگذاریها متفاوت باشد. برخی از انواع مهم نرخبازده عبارتند از:

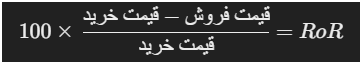

1. نرخ بازده ساده (Simple Rate of Return)

این نوع نرخبازده سادهترین روش محاسبه نرخبازده است. برای محاسبه نرخ بازده ساده، فقط افزایش یا کاهش ارزش سرمایهگذاری در نظر گرفته میشود. در این روش، سود یا زیان تنها بر اساس تفاوت قیمت خرید و فروش محاسبه میشود.

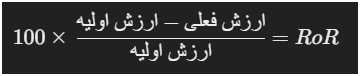

فرمول محاسبه نرخبازده ساده به صورت زیر است:

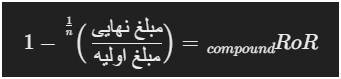

2. نرخ بازده مرکب (Compound Rate of Return)

نرخ بازده مرکب به محاسبه نرخبازده با توجه به سود یا زیانهای ترکیب شده در طول زمان اشاره دارد. این نوع نرخبازده معمولاً برای سرمایهگذاریهایی که به طور مداوم سود میدهند و این سود دوباره در همان سرمایهگذاری به کار میرود، محاسبه میشود.

برای محاسبه نرخ بازده مرکب از فرمول زیر استفاده میشود:

در این فرمول، “مبلغ نهایی” به مجموع سرمایه و سود در پایان مدتزمان مشخص و “مبلغ اولیه” به سرمایهگذاری اولیه اشاره دارد.

3. نرخ بازده واقعی (Real Rate of Return)

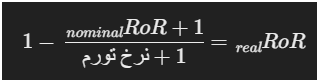

نرخبازده واقعی نرخ بازدهی است که تورم را در نظر میگیرد. برای محاسبه نرخ بازده واقعی، نرخبازده اسمی با نرخ تورم تنظیم میشود تا بازده واقعی حاصل از سرمایهگذاری محاسبه گردد.

فرمول محاسبه نرخبازده واقعی به صورت زیر است:

این نرخ برای سرمایهگذارانی که نگران اثرات تورم بر روی سرمایهگذاریهای خود هستند، مهم است.

فرمول محاسبه نرخ بازده

فرمول محاسبه نرخبازده به نوع سرمایهگذاری بستگی دارد، اما معمولاً به صورت زیر است:

در این فرمول، “ارزش اولیه” به مبلغی که برای سرمایهگذاری در ابتدا پرداخت کردهاید و “ارزش فعلی” به مبلغ فعلی که سرمایهگذاری شما ارزش دارد، اشاره دارد.

کاربردهای نرخ بازده

در دنیای واقعی، نرخ بازده به تحلیلگران کمک میکند تا تصمیمات بهتری در خصوص سرمایهگذاریها بگیرند. این معیار معمولاً برای مقایسه بازده داراییهای مختلف مانند سهام، اوراق قرضه، یا پروژههای مختلف استفاده میشود. نرخبازده بالاتر به این معناست که سرمایهگذاری بیشتر سودآور بوده است.

1. مقایسه فرصتهای سرمایهگذاری

نرخ بازده میتواند به سرمایهگذار کمک کند تا فرصتهای مختلف سرمایهگذاری را مقایسه کند. به عنوان مثال، اگر یک سرمایهگذار به دنبال خرید سهام در یک شرکت باشد، میتواند نرخبازده سالانه سهام را محاسبه کند و آن را با نرخبازده اوراق قرضه یا سایر گزینههای سرمایهگذاری مقایسه کند.

2. تحلیل عملکرد داراییها

نرخبازده یکی از ابزارهای کلیدی برای تحلیل عملکرد داراییها است. سرمایهگذاران میتوانند با استفاده از این نرخ عملکرد تاریخی یک دارایی را بررسی کرده و پیشبینی کنند که این دارایی ممکن است در آینده چه عملکردی داشته باشد.

3. مدیریت ریسک

نرخ بازده همچنین به سرمایهگذاران کمک میکند تا ریسکهای مختلف را شبیهسازی کرده و تصمیمات بهتری بگیرند. این نرخ میتواند نشان دهد که یک دارایی خاص چقدر ریسک دارد و آیا این ریسک با بازده مورد انتظار تطابق دارد یا خیر.

عوامل تاثیرگذار بر نرخ بازده

نرخبازده تحت تاثیر عوامل مختلفی قرار دارد که میتوانند میزان سود یا زیان سرمایهگذاری را تحت تاثیر قرار دهند. برخی از این عوامل عبارتند از:

- وضعیت اقتصادی و بازار

- نرخ تورم

- ریسکهای بازار

- مدت زمان سرمایهگذاری

- نوع دارایی یا سرمایهگذاری

در نهایت، نرخ بازده یکی از ابزارهای کلیدی برای ارزیابی سرمایهگذاریها است و میتواند اطلاعات مهمی برای سرمایهگذاران و تحلیلگران مالی فراهم کند. استفاده از این نرخ بهطور دقیق میتواند به تصمیمگیریهای مالی صحیح و آگاهانهتر منجر شود. این نرخ علاوه بر اینکه به تحلیلگران کمک میکند تا بازده سرمایهگذاریها را تحلیل کنند، به سرمایهگذاران اجازه میدهد تا با مقایسه فرصتهای مختلف، بهترین گزینه را برای سرمایهگذاری انتخاب کنند.