آموزش اندیکاتور MACD؛ تحلیل سهام به کمک میانگین متحرک

میدانیم که هر کدام از این اندیکاتورها کارایی متفاوتی دارند و باید اساس کار آنها را آموخت. همچنین اجزای تشکیلدهنده و سازوکار هر یک از این ابزارها متفاوت است. پیشتر اندیکاتور RSI را به طور کامل آموزش دادهایم و حالا آموزش اندیکاتور MACD را پوشش خواهیم داد و از کاربردها و نحوه استفاده از آن

میدانیم که هر کدام از این اندیکاتورها کارایی متفاوتی دارند و باید اساس کار آنها را آموخت. همچنین اجزای تشکیلدهنده و سازوکار هر یک از این ابزارها متفاوت است. پیشتر اندیکاتور RSI را به طور کامل آموزش دادهایم و حالا آموزش اندیکاتور MACD را پوشش خواهیم داد و از کاربردها و نحوه استفاده از آن صحبت خواهیم کرد.

اندیکاتور چیست؟

برای آشنایی با اندیکاتور MACD ابتدا لازم است با مفهوم اندیکاتور آشنا شوید. اندیکاتور ابزاری است که به کمک برخی محاسبات ریاضی اطلاعات خوبی درباره سهام در اختیار تحلیلگران قرار میدهد. ورودیهای این ابزار تحلیلی قیمت و حجم معاملات هستند. خروجیهای آن نیز اطلاعاتی نظیر شتاب قیمتی، روند حرکتی و سایر معیارها خواهند بود. این خروجی به صورت نمودار رسم میشود و در انواع بازارهای مالی مانند بازار سهام و ارز دیجیتال کاربرد دارد.

اندیکاتور MACD چیست؟

برای اینکه آموزش اندیکاتور MACD را آغاز کنیم، ابتدا به سراغ نام آن میرویم. اندیکاتور MACD از چهار حرف آغازین عبارت Moving Average Convergence Divergence به دست آمده است. این عبارت به معنای شاخص میانگین متحرک همگرا واگراست. کمی بعدتر این مفهوم را بیشتر شرح خواهیم داد.

اما اجزای مختلف این اندیکاتور کداماند؟ مکدی از سه میانگین متحرک تشکیل شده است که سرمایهگذاران میتوانند به کمک آن قدرت، جهت و شتاب روند صعودی یا نزولی را تحلیل کنند. میانگینهای متحرکی که در این اندیکاتور مورد استفاده قرار میگیرند، ۹، ۱۲ و ۲۶ روزه هستند. این بازههای زمانی بیش از سایر زمانها در اندیکاتور MACD مورد استفاده قرار میگیرد. همانطور که گفتیم، اندیکاتور MACD و RSI هر دو در دسته اسیلاتورها قرار میگیرند. از این رو شباهتهایی نیز با هم دارند که فهم آنها خالی از لطف نیست.

-

بیشتر بخوانید: آموزش اندیکاتور RSI؛ تشخیص جهت و قدرت تحرکات قیمتی در سهام

اندیکاتور مکدی دو نوع متفاوت دارد که عبارتند از اندیکاتور MACD کلاسیک و مکدی جدید. تفاوت این دو اندیکاتور در شکل ظاهری آنهاست. اما میتوان گفت کارایی و عملکرد آنها تقریبا با یکدیگر مشابه است. اندیکاتور Classic MACD با نام مکدی قدیم نیز شناخته میشود. پس اگر در تصاویر و ویدئوهای آموزشی مختلف، متوجه تفاوت ظاهری این اندیکاتور شدید، بدانید که این مسئله به کلاسیک یا جدید بودن اندیکاتور مربوط است. در تصاویر قسمت بعد میتوانید تفاوت ظاهر دو نوع این اندیکاتور را مشاهده کنید.

اجزای تشکیلدهنده اندیکاتور MACD چیست؟

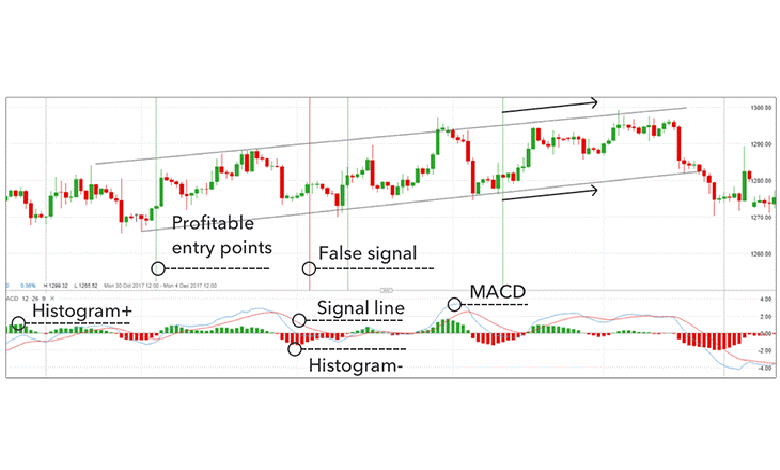

برای آموزش اندیکاتور MACD باید با اجزای آن آشنا شویم. نگاهی به تصاویر زیر بیندازید تا متوجه شوید که اندیکاتور MACD کلاسیک و مکدی جدید دارای چه بخشهایی هستند.

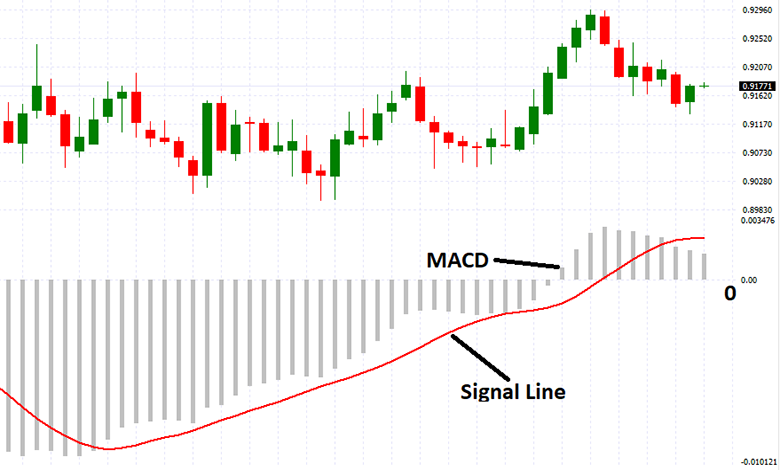

در این تصویر میتوانید بخشهای مختلف اندیکاتور MACD classic را مشاهده نمایید. همانطور که میبینید، این اندیکاتور از سه بخش اصلی تشکیل شده است. هیستوگرام به همان نمودار میلهای گفته میشود که در تصویر با رنگ سبز و قرمز مشخص است. دو خط دیگر به نامهای MACD و خط سیگنال نیز از دیگر اجزای این اندیکاتور هستند. در تصویر فوق خط سیگنال به رنگ نارنجی و خط MACD آبی است. همچنین base line نیز خط صفر نمودار این اندیکاتور است که در تحلیلها کاربرد دارد.

اما در اندیکاتور مکدی جدید فقط شاهد هیستوگرام هستیم که در اینجا با رنگ خاکستری مشخص است و خط سیگنال. در این تصویر خط سیگنال به رنگ قرمز مشخص است. پس مشخص است که تفاوت میان دو اندیکاتور MACD classic و جدید در خط MACD است.

حال که با این دو نوع آشنا شدیم، زمان آن رسیده است که آموزش اندیکاتور macd را توضیح دهیم تا بتوانید به کمک این ابزار مهم، سهام خود را تحلیل و سیگنالهای ورود و خروج را شناسایی کنید.

طرز کار اندیکاتور مکدی چگونه است؟

برای آموزش سازوکار اندیکاتور MACD و استفاده از آن در تحلیل تکنیکال، باید با چگونگی عملکرد این اندیکاتور نیز آشنا شوید. در بخش قبلی اجزای این اندیکاتور را نام بردیم. یک نکته مهم درباره اجزای این اندیکاتور این است که خط اصلی یا همان خط MACD حرکتی کندتر دارد و در مقابل خطی که با سرعت بیشتری حرکت میکند، خط سیگنال است.

چنانچه دو میانگین متحرک مورد استفاده در نمودار یعنی سیگنال و MACD به هم برسند، به آنها همگرا یا converging گفته میشود. اما اگر این دو خط دور از هم حرکت کنند، واگرا یا diverging هستند. در هیستوگرام میتوانید تفاوت میان دو خط مذکور را ببینید. یعنی هیستوگرام نموداری است که بر اساس فاصله میان این دو میانگین تشکیل میشود. میبینید که هرکجا این دو خط همدیگر را قطع میکنند، هیستوگرام مقدار صفر دارد. با درک این موضوع، میتوانید بهتر متوجه شوید که اندیکاتور MACD چگونه میتواند به ما در یافتن سیگنال مختلف کمک کند.

آموزش تحلیل و سیگنال گرفتن در اندیکاتور MACD

معاملهگران میتوانند با توجه به تحلیل حرکت MACD در مقایسه با خط سیگنال، دست به خرید یا فروش سهام مختلف بزنند. برای سیگنال گرفتن و استفاده از این اندیکاتور میتوان از چند روش استفاده کرد. سه روش متداول در این میان عبارتاند از:

- عبور از صفر (zero cross)

- متقاطع (crossovers)

- وارونهسازی هیستوگرام (Histogram reversals)

در ادامه این سه روش را بررسی خواهیم کرد.

استراتژی عبور از صفر (سیگنال سطح صفر)

برای آنکه بدانیم این اندیکاتور چگونه سیگنالهای مهم را به ما نشان میدهد کافی است به وضعیت میلهها دقت کنیم. در اندیکاتور MACD جدید در شرایطی که میلهها از بالا به سطح صفر نزدیک میشوند، شاهد حمایت سهم خواهیم بود. به همین ترتیب در سمت مقابل، چنانچه میلهها از پایین به سطح صفر میل کنند، این امر حاکی از مقاومت سهم است. پس مشخص است که سطح صفر در چنین شرایطی، نقش حمایت و مقاومت را ایفا میکند.

در اندیکاتور MACD classic نیز میتوان همین مسئله را مشاهده کرد. یعنی عبور هر یک از خطوط میانگین متحرک نمایی از خط صفر به منزله سیگنال تلقی خواهد شد. اگر MACD classic از زیر خط صفر بگذرد و به بالا رود، احتمال ایجاد یک روند صعودی وجود دارد. به همین ترتیب عبور مکدی از بالا و قطع خط صفر، میتواند آغازی باشد بر یک روند نزولی جدید. به طور خلاصه میتوانید با عبور MACD از بالای خط صفر، خرید و با عبور از پایین خط صفر، فروش انجام دهید.

همانگونه که در نمودار بالا مشاهده میکنید، میبینید که سه سیگنال قبلی صادر شده و اکنون سیگنال چهارم در حال تشکیل است. اگر تحلیلگر در نقاط صحیح خرید یا فروش انجام دهد، میتواند سودآوری خوبی داشته باشد. همچنین به این ترتیب از ایجاد سیگنالهای کاذب نیز جلوگیری میشود. خطوط عمودی سبزرنگ در تصویر بالا، سیگنالهای صحیح هستند.

نکاتی در خصوص استراتژی عبور از صفر

در بین سه استراتژی که نام بردیم، عبور از صفر عملکرد کندتری دارد. به این ترتیب سیگنالهای کمتری دریافت میکنید. ولی این مزیت نیز وجود دارد که کمتر شاهد برگشتهای کاذب هستیم.

ماهیت تاخیری این شیوه، موجب میشود که معاملهگران با احتیاط بیشتری از آن استفاده کنند. یعنی اگر بازار سریع و متلاطم است، معمولا سیگنالهایی که از این استراتژی به دست میآید با تاخیر صادر میشود. با اینهمه میتوان از استراتژی عبور از صفر برای سیگنالهای بازگشتی (سیگنال تغییر روند) در حرکتهای طولانی، به شکلی مفید استفاده کرد.

در هنگام استفاده از استراتژی zero cross، نکته مهم اینجاست که زمان خروج یا توقف را تشخیص دهید. در نمودار بالا چندین مرتبه شاهد شکست خط روند بودیم که زمان مناسب را برای خروج از دارایی نشان میدهد.

استراتژی متقاطع

اما روش مهم دیگری که در آموزش اندیکاتور MACD باید به آن اشاره شود، مبحث مربوط به سیگنال ورود و خروج روی MACD است. در این میان، آنچه برای ما حائز اهمیت است، تقاطع میان هیستوگرام و خط سیگنال است. اما چگونه میتوانیم این تقاطع را تفسیر کنیم؟ هر زمان که خط سیگنال در محدوده مثبت به درون میلهها وارد شود، به منزله سیگنال خرید و ورود به سهم است. پس زمان مناسب برای ورود به سهم، در شرایطی اتفاق میافتد که میلهها در محدوده مثبت هستند و خط سیگنال به این میلهها وارد میشود. در محدوده منفی دقیقا شرایط برعکس است. یعنی زمانی که خط سیگنال در محدوده منفی از درون میلهها خارج میشود، این مسئله به منزله سیگنال خرید است.

-

بیشتر بخوانید: سرخطی زدن در بورس؛ رقابت برای جایگاه بهتر در صف معاملات

در مورد سیگنال خروج نیز میتوان چنین تفسیری را ارائه کرد. به این ترتیب هر زمان در محدوده منفی خط سیگنال وارد میلهها شود، سیگنال فروش صادر خواهد شد. اما گاهی سیگنال در محدوده مثبت از درون میلهها خارج میشود. در صورت مشاهده چنین حالتی، سیگنال خروج از سهم را خواهیم داشت.

در اندیکاتور MACD کلاسیک نیز سیگنال خرید زمانی صادر میشود که خط MACD از بالای خط سیگنال عبور کند. همچنین عبور خط MACD از پایین خط سیگنال نیز، زمان مناسب برای فروش را اطلاع میدهد.

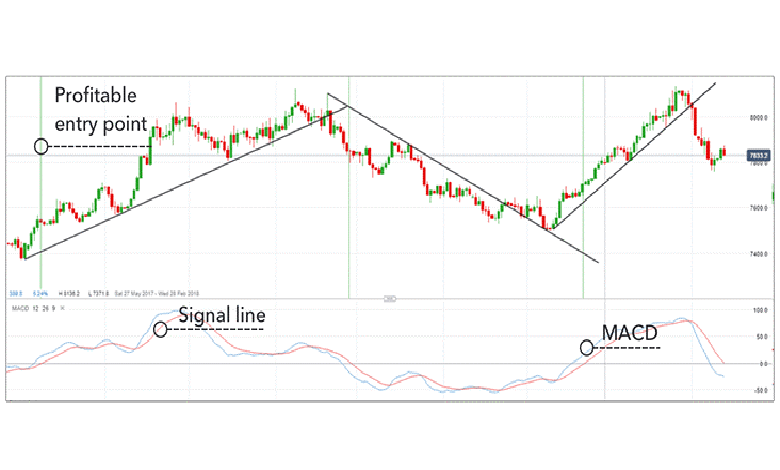

در نمودار زیر میتوانیم استراتژی متقاطع را مشاهده کنیم. همانطور که میبینید هر کجا خط MACD بالاتر از خط سیگنال قرار گرفته است، یک سیگنال خرید صادر شده است. سیگنالهای خرید با رنگ سبز در تصویر مشخص هستند. همچنین سیگنالهای کاذب را نیز میتوانید با رنگ قرمز مشاهده کنید.

نکاتی در مورد استراتژی متقاطع

این استراتژی نیز سیگنالهایی کند صادر میکند. در این شیوه پیش از آنکه موقعیتی ایجاد شود، تحلیلگر منتظر آن است. یعنی باید منتظر یک اتفاق تازه باشیم که بتواند یک موقعیت جدید را در بازار بورس ایجاد کند.

نکتهای که حائز اهمیت است، این است که در اندیکاتور MACD در روندهای ضعیف بازار، احتمال صدور سیگنالهای کاذب زیاد است. یعنی این احتمال وجود دارد که نقاطی که در آن قیمت به یک نقطه برگشت تبدیل میشود به اشتباه یک سیگنال در نظر گرفته شود. باید به این مسئله هم اشاره کرد که آن دسته از استراتژیها که بر مبنای قیمت، سیگنال را تایید میکنند، شیوههای قابل اعتماد هستند.

بعضی از معاملهگران برای اینکه دچار اشتباه نشوند، منتظر میمانند تا یک تقاطع تاییدشده بالای خط سیگنال ایجاد شود. زمانی که تقاطعها همراستا با روند غالب سهم باشند، میتوان بیشتر به آنها اطمینان کرد.

ممکن است MACD بعد از یک اصلاح کوتاه در روند صعودی طولانی، از خط سیگنال بگذرد و از آن بالاتر برود. در این شرایط این مسئله را میتوان مهر تاییدی بر ایجاد یک روند صعودی در بازار دانست.

در سمت مقابل، ممکن است پس از یک روند نزولی طولانی و در پی یک رشد قیمت مختصر، حرکت MACD به گونهای باشد که از خط سیگنال پایینتر برود. به این ترتیب میتوان این امر را وجود یک روند نزولی در بازار تلقی کرد.

استراتژی وارونهسازی هیستوگرام

در ابتدای آموزش اندیکاتور MACD، گفتیم که یکی از بخشهای این اندیکاتور هیستوگرام یا همان نمودار میلهای نام دارد. هیستوگرام به قدری مهم است که حتی میتوان گفت مهمترین بخش MACD است. معمولا در آموزش اندیکاتور MACD پیشنهاد میشود که وضعیت هیستوگرام به دقت بررسی شود.

پیشتر گفتیم که میلهها نشاندهنده فاصله میان خطوط سیگنال و MACD هستند. هر گاه بازار به شکلی قوی در جهت مثبت یا منفی حرکت کند، ارتفاع نمودار میلهای افزایش پیدا میکند. اما اگر هیستوگرام کوچک شود این مسئله را باید با کندی بازار متناسب دانست.

-

بیشتر بخوانید: اردر ترس چیست؟ حقه بازیگر سهم به دیگر سهامداران

یعنی هرچه میلههای نمودار، از سطح صفر دور شوند، فاصله میان دو میانگین متحرک نیز زیاد میشود. زمانی که فاز انبساط اولیه به اتمام میرسد، خط نمودار احتمالا شبیه کوهان خواهد بود. این سیگنال نشان میدهد میانگینهای متحرک در حال انقباض هستند و به هم نزدیک خواهند شد. میتوان از این امر به منزله وقوع یک استراتژی متقاطع یاد کرد.

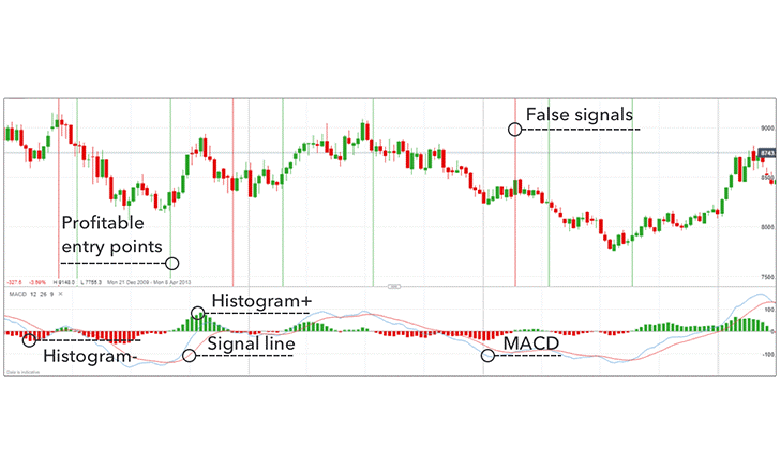

در نمودار زیر میتوانید مشاهده کنید که هیستوگرام چگونه میتواند در تحلیل تکنیکال به کمک معاملهگر بیاید. در تصویر زیر شاهد سه سیگنال خرید سودآور و یک سیگنال کاذب ضرررسان هستیم. به علاوه معاملهگر میتواند از این شیوه برای مشخص کردن نقاط خروج نیز استفاده کند. زمانی که یک مرتبه خروج انجام شود، MACD وارونه میشود؛ یعنی به جهت مخالف برمیگردد.

نکاتی در مورد استراتژی وارونهسازی هیستوگرام

هیستوگرام در دسته استراتژیهای پیشرو قرار میگیرد. به همین دلیل است که در آموزش اندیکاتور MACD بر آن بسیار تاکید میشود. از استراتژی مذکور به عنوان مبنای شناخت موقعیتهای مختلف استفاده میشود. منظور این است که این استراتژی کمک میکند که پیش از حرکتهای بازار بورس، شما بتوانید موقعیتهای مناسب را تشخیص دهید.

در نظر داشته باشید که در موقعیتهای مختلف باید با توجه به تجربه تحلیل خود را یا روی MACD انجام دهید یا روی هیستوگرام. تمام مواردی که تا کنون به آن اشاره شد، هم بر روی MACD قابل پیادهسازی است و هم بر روی هیستوگرام. واگرایی نیز به همین صورت است. در بخش بعدی این مسئله را بررسی خواهیم کرد.

واگرایی در اندیکاتور MACD

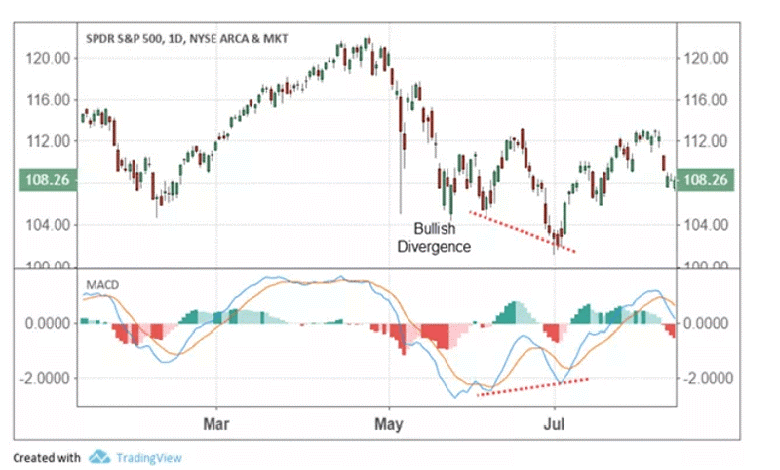

در آموزش مربوط به اندیکاتور RSI گفتیم که منظور از واگرایی چیست. واگرایی زمانی رخ میدهد که در نمودار قیمت شاهد قلهای بالاتر از قله قبلی هستیم ولی در اندیکاتور درست برعکس این اتفاق رخ میدهد. این قضیه ممکن است در کف قیمتی نیز اتفاق بیفتد. فراموش نکنید که واگرایی نشان از ضعف روند دارد که به صورت تضاد در حرکت نمودار قیمت و اندیکاتور بروز میکند.

بعضی مواقع روی نمودار سهام خطی که از اتصال قلهها تشکیل میشود& صعودی است ولی روی نمودار اندیکاتور این خط نزولی است. این واگرایی، منفی است و از آن به منزله انتهای روند صعودی یاد میشود. همواره تاکید میکنیم که باید قله دوم در نمودار قیمتی سهام تشکیل شود تا بتوان واگرایی منفی را تشخیص داد. این واگرایی را با نام واگرایی خرسی نیز میشناسند. برخی از سرمایهگذاران در روندهای گاوی بازار، در پی واگرایی خرسی هستند. چرا که به روند بازار چندان اطمینان ندارند.

در نقطه مقابل واگرایی مثبت زمانی اتفاق میافتد که کف فعلی پایینتر از کف قبلی در روند نزولی شکل میگیرد، اما در اندیکاتور برعکس این قضیه اتفاق میافتد. این امر به آن معناست که روند نزولی رو به پایان است. در این شرایط شاهد واگرایی گاوی هستیم. در تحلیل تکنیکال گاهی معاملهگران در بازههای طولانی مدت خرسی با مشاهده سیگنال احتمالی تغییر روند، منتظر واگرایی گاوی هستند. اما نمیتوان چندان هم به این روش استناد کرد.

منظور از اوج و فرود مکرر در اندیکاتور MACD چیست؟

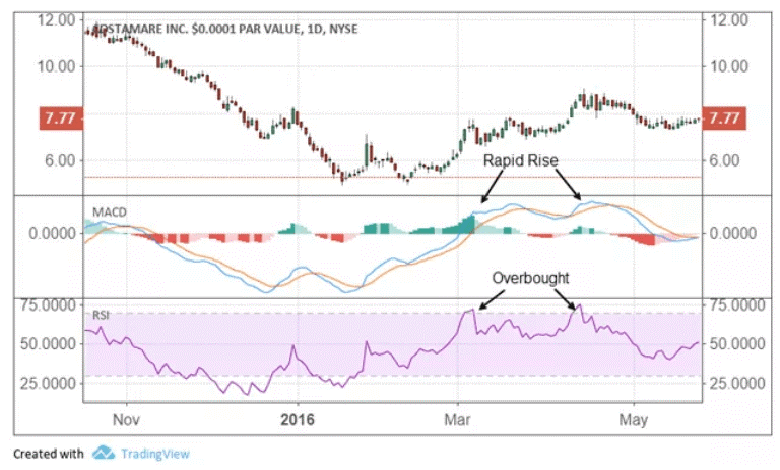

زمانی که MACD مکررا در حال افزایش و کاهش باشد، به منزله اشباع خرید و فروش است. گاهی پیش میآید که میانگین متحرکی که دوره کوتاهتری دارد از میانگین متحرک بلندمدت فاصله میگیرد. این مسئله نشان میدهد که پس از خرید و فروشهای مکرر، روند به زودی به شرایط عادی بازخواهد گشت.

این مسئله را بهتر است در کنار اندیکاتور دیگری مانند RSI بررسی کرد. به این ترتیب میتوان با اطمینان بیشتری از خرید و فروش بیش از اندازه مطلع شد.

فرمول اندیکاتور مکدی کلاسیک و جدید چیست؟

اکنون که در حال آموزش اندیکاتور MACD هستیم، باید کمی بیشتر در مورد میانگین متحرک نمایی یا EMA صحبت کنیم. در ابتدای این مطلب گفتیم که این اندیکاتور از سه میانگین متحرک نمایی استفاده میکند. اکنون میخواهیم بدانیم منظور از خط سیگنال در اندیکاتور MACD چیست. برای این کار لازم است به محاسبه میانگین متحرک توجه کنیم. زمانی که میانگین ۲۶ روزه از میانگین ۱۲ روزه کسر شود، اندیکاتور مکدی به شکل یک خط ترسیم میشود. در ادامه یک میانگین ۹ روزه به نام خط سیگنال بالای خط مکدی ترسیم میشود که از آن به عنوان محرک سیگنالهای خرید و فروش یاد میشود. پس به طور خلاصه:

خط MACD = تفریق میانگین نمایی متحرک ۱۲ روزه از میانگین ۲۶ روزه

خط سیگنال = میانگین نمایی ۹ روزه اندیکاتور مکدی

هسیتوگرام در اندیکاتور MACD تفاوت میان خط سیگنال و خط مکدی را نشان میدهد. به همین دلیل در مواقعی که این دو خط به هم میرسند، هیستوگرام برابر با صفر میشود. لازم به ذکر است که برای استفاده از این اندیکاتور، نیازی به آموزش و یادگیری فرمول و یا نحوه محاسبه میانگین نمایی نیست.

بهترین زمان استفاده از اندیکاتور MACD چه موقعی است؟

یکی از نکات مهم در آموزش اندیکاتور MACD در خصوص زمان استفاده از آن است. به طور کلی باید این را بدانید که چیزی به نام بهترین زمان استفاده از اندیکاتور مکدی نداریم! چرا که این شما هستید که با توجه به اولویتهای خود در معامله و همچنین استراتژی معاملاتی خود میتوانید این مسئله را درک کنید. پس مشخص است که این امر، یک مسئله متغیر است و در سرمایهگذاران متفاوت، حالات مختلفی دارد.

اما با اینهمه، اگر میخواهید از اندیکاتور MACD در تحلیلهای خود استفاده کنید، به سه استراتژی که در بالا به آن اشاره کردیم، دقت کنید. به عنوان مثال اگر میخواهید از یک استراتژی کند استفاده کنید، باید مدام MACD را در نظر بگیرید تا بتوانید سیگنالهای مناسب را دریافت کنید. اما اگر دوست دارید از هیستوگرام که پیشرو است استفاده کنید، میتوانید سیگنالها را در زمان کوتاه و زودتر از موعد دریافت کنید. پس میبینید که نکته مهم، توجه به ارتباط میان استراتژیها و اندیکاتور است.

جمعبندی

در این مقاله اندیکاتور MACD و روش کار آن را آموزش دادیم و آن را معرفی کردیم. دریافتیم که این اندیکاتور از دو میانگین متحرک استفاده میکند که حاصل تفاوت این دو میانگین، اندیکاتور MACD است. چنانچه مکدی، از بالا یا پایین خط سیگنال عبور کند و این خط را قطع کند، سیگنالهای خرید و فروش صادر خواهند شد. به علاوه زمانی که اوج و فرودهای مکرر را در اندیکاتور شاهد باشیم، این مسئله به منزله اشباع خرید و فروش است.

با در نظر گرفتن نکاتی که در خصوص واگرایی به آن اشاره کردیم، میتوان گفت که این اندیکاتور در تایید ضعیف یا قویتر شدن روند بازارهای خرسی و گاوی میتواند به نحو مطلوبی به معاملهگران کمک کند. سه استراتژی مهم را در تحلیل اندیکاتور مکدی بیان کردیم که عبارتاند از عبور از خط صفر، متقاطع و وارونهسازی هیستوگرام. به این ترتیب با توجه به اینکه کدام استراتژی را برمیگزینید، میتوانید از اندیکاتور MACD در تحلیلهای خود استفاده کنید. فراموش نکنید که استفاده همزمان از اندیکاتور مکدی و RSI میتواند اعتبار بیشتری به تحلیل شما ببخشد.

برچسب ها :

ناموجود- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0