تفاوت صندوق درآمد ثابت و سپرده بانکی چیست؟

به گزارش شهر بورس، سرمایه گذاری یکی از راههایی است که انسان در تمام دوران زندگیاش از آن استفاده میکند تا ارزش داراییهایی که دارد را مطابق با نوسانات و گاه تورمهایی که شامل حال همه اقشار میشود همسان سازی کند. البته گاهی پیش میآید که به خاطر رونق اقتصادی و اوضاع مساعد بازارهای مالی نه تنها داراییهای سرمایه گذاری شده حفظ میشوند و در خطی موازی با ارزشهای مالی کشور و جهان (همراه با تورم و رکود و رونق) قرار میگیرند بلکه سوددهی را نیز به همراه دارند. حال این سوال پیش می آید که، تفاوت صندوق درآمد ثابت و سپرده بانکی چیست؟

گفتنی است که راههای سرمایه گذاری کم نیست؛ به عنوان مثال عدهای اقدام به خرید ملک میکنند و عدهای دیگر آن را در بانکهای مختلف قرار میدهند. اما باید توجه داشت در دورانی زندگی میکنیم که باید از سرمایهمان به صورت پویاتر استفاده کنیم.

راههایی هستند که این امکان را به ما میدهند تا به جای انباشتن داراییها در بانک، سود و پویایی بیشتر با پولمان تجربه کنیم و این راه، صندوقهای درآمد ثابت هستند. در این فرصت به بررسی فرق صندوق و بانک یا به عبارت دقیق، صندوق درآمد ثبات با سپرده بانکی خواهیم پرداخت.

بانک برای امنیت یا بازدهی؟

اگر کمی از سنتان گذشته باشد حتما به خاطر دارید که بزرگترهای ما حتی اگر کسی دور و برشان نبود باز هم پول را در جایی مخفی قرار میدادند. این عادت امروزه بسیار غریب به نظر میرسد اما در دوران قدیم، زمانی که ممکن بود پای سارقی در میان باشد، این کار کاملا طبیعی به نظر میرسید.

البته این کار تا زمانی ادامه داشت که بانکها پا به عرصه گذاشتند و تبدیل به مکانی امن برای نگهداری از داراییهای نقدی مردم شدند. بعدها همین بانکها علاوه بر امانتداری و اطمینان از این که هر موقع صاحب پول طلب وجه نقدش را کند تمام و کمال آن را در اختیارش میگذارند مزایای دیگری را هم به امکانات و خدمات خود اضافه کردند؛ به عنوان مثال میشود به وام و سود سالیانه و قرعه کشیها اشاره کرد. البته بانک اگر تا کنون پابرجا مانده است و چندان دستخوش تغییر ماهیت نشده است بیشتر به این خاطر است که ریسک از دست دادن دارایی نقدی را برای مردم بسیار پایین آورده است.

اما با تمام این مزایا، نکتهای که جهان امروز را کمی دلزده از بانک میکند این است که بانکها بنا بر قوانین و طبیعتشان، آنچنان که انتظار میرود بازدهی ندارند. به عنوان مثال اگر یک فرد دارایی خود را که ۲۰ میلیون تومان است به مدت یک سال به عنوان سپرده بانکی در بانک قرار دهد، طبق قانون جدید بعد از یک سال ۴ میلیون تومان بابت سرمایه ۲۰ میلیون تومانیاش به او سود داده میشود. البته تا امسال نرخ سود بانکی یک ساله 16 درصد بود.

اما خبری که میتواند برای کسانی که علاوه بر امنیت به دنبال بازدهی وجه خود هستند خوش به نظر بیاید این است که پدیدهای به نام صندوق های سرمایه گذاری در جهان سرمایه وجود دارد که هم امنیت وجه نقد فرد سرمایه گذار را تامین میکند و هم بازده بالایی دارد. از مهمترین نکاتی که با توجه به آن هم میتوان فرق صندوق و بانک را درک کرد و هم میشود گفت اوراق بهتر است یا سپرده، مقایسه بانک و صندوق در دو دسته بندی امنیت و بازدهی است.

صندوقهای سرمایه گذاری در اوراق بهادار با درآمد ثابت

این صندوقها از صندوقهای سرمایه گذاری با حجم بزرگ به حساب میآیند که حجم اصلی سرمایه خود را در اوراق بهادار با درآمد ثابت مانند سپرده بانکی، اوراق بهادار کم ریسک سرمایه گذاری میکنند و سهام تنها بخش کمی از سرمایه این صندوقها را تشکیل میدهد.

این صندوقها برای این که بتوانند در زمانی که شخصی از افراد سرمایه گذار اقدام به ابطال واحد سرمایه گذاری خود کرد، آن را به سرعت نقد کنند، مقدار اندکی از داراییهای صندوق را جهت استرداد کنار میگذارند تا در چنین مواقعی مجبور به فروش سهام و متحمل شدن هزینه مالی نشوند تا مبادا به اصل سرمایه صندوق آسیبی برسد.

گرچه باید در نظر داشت که انواع صندوق های سرمایه گذاری در ایران به صورت بلند مدت فعالیت میکنند و با این که امکان نقد شوندگی را دارند، شخص سرمایه گذار باید با دید بلند مدت به بازده این صندوقها نگاه کند. کارمزد نیز در صندوق سرمایه گذاری وجود دارد اما کارمزدهای این صندوق بسیار کمتر از کارمزد معاملات سهام است. لازم به ذکر است که صندوقهای درآمد ثابت تا کنون موفق به جذب بیش از 445 هزار میلیارد تومان از داراییهای مردم در امر سرمایه گذاری شدهاند. اما برای این که بیشتر با ویژگی های صندوق های سرمایه گذاری آشنا شویم، آن را با سپرده بانکی مقایسه میکنیم تا فرق صندوق و بانک را بهتر درک کنیم.

مزیت صندوق درآمد ثابت نسبت به سپرده کوتاه مدت بانک

با برشماری مزایا هم میتوان متوجه فرق صندوق و بانک شد. بعضی از صندوق های درآمد ثابت مانند صندوق درآمد ثابت یک سپرده کوتاه مدت به حساب میآید اما با این تفاوت که با سرمایه گذاری در این صندوق، شخص سرمایه گذار از دو برابر سود دهی نسبت به بانک بهره میبرد. این که چرا صندوق سرمایه گذاری درآمد ثابت مانند سپرده کوتاه مدت است به این خاطر است که سرمایه گذار میتواند ظرف یک روز کاری تصمیم به دریافت اصل پول خود به همراه سود آن بگیرد.

این صندوق برای سرمایه گذاری کوتاه مدت تا بلند مدت برای افراد ریسک گریز میتواند سودمند باشد. صندوق درآمد ثابت از همان 2 یا 3 روز شروع سرمایه گذاری وارد سوددهی میشود. با شناخت اوراقی که در سبد متشکل صندوق درآمد ثابت وجود دارد میتوان به پاسخ بهتری به این سوال که اوراق بهتر است یا سپرده رسید.

مزیت صندوق درآمد ثابت نسبت به سپرده بلندمدت بانک

شاید با حساب و کتاب بتوان به این نتیجه رسید که سود دهی سپردههای بلند مدت بانکی همان میزان از سود را میدهند که صندوقهای سرمایه گذاری درآمد ثابت برای سرمایه گذار به دست میآورد اما باید یک تفاوت را میان این دو دانست؛ اگر سرمایه گذار قبل از موعد مشخص شده بخواهد پول خود را در دوره سپرده خارج کند،

دوره سپرده بلند مدت او دچار افت میشود و باید جریمهای را بپردازد اما در تفاوت صندوق درآمد ثابت با سپرده بانکی این امکان وجود دارد که در هر روز کاری بتوان بدون اعمال جریمه پول را به سرعت و به صورت نقد به دست آورد.

در سپردههای بانکی اگر سرمایه گذار حتی یک روز زودتر از موعد اقدام به برداشت سرمایه خود کند، بانک کمترین سود دوره را برای او در نظر میگیرد اما در صندوقهای سرمایه گذاری با درآمد ثابت، سرمایه گذار حتی اگر یک روز هم اقدام به سرمایه گذاری و برداشت دارایی خود کند، سود آن مدت به طور کامل به او داده میشود و در نتیجه سرمایه گذار در این صندوق ها متحمل ضرر نمیشود. البته به هر میزان پولی هم که در صندوقهای درآمد ثابت از طرف سرمایه گذاران گذاشته میشود به همان میزان سود تعلق میگیرد.

یکی از تفاوت صندوق درآمد ثابت با سپرده بانکی این است که در سپرده بانکی امکان افزایش و یا کاهش مبلغ سرمایه گذاری بدون نرخ شکست سود و به دفعات میسر نیست ولی در صندوق درآمد ثابت، سرمایهگذار میتواند در هر زمان نسبت به خرید یا فروش واحدهای صندوق درآمد ثابت بدون نگرانی نسبت به تغییر نرخ سود اقدام کند. فرق صندوق و بانک را میشود در مزایای آنها یافت.

مزایای تفاوت صندوق درآمد ثابت با سپرده بانکی

اما با تمام این توضیحات، باز هم برای متقاعد شدن باید مزایای صندوقهای درآمد ثابت را بیشتر مورد بررسی قرار دهیم تا هم با تمام ابعاد این صندوق آشنا شویم و هم مزایای آن را برای سرمایه گذاری بشناسیم. مزایای صندوقهای درآمد ثابت که در ادامه به آنها میپردازیم شامل؛ بازدهی صندوق، قدرت نقد شوندگی سریع، شفافیت مالی، بدون جریمه بودن در صورت ابطال، امکان ارایه گواهی تمکن مالی بر روی سرمایه گذاری و امکان توثیق واحدها جهت دریافت وام از بانک میشود.

بازدهی صندوق های سرمایه گذاری درآمد ثابت

از میان تمام صندوق سرمایه گذاری در کشور، بیشترین تعداد به صندوق سرمایه گذاری درآمد ثابت تعلق دارد و این اکثریت تنها به این خاطر است که میزان ریسک این نوع صندوق کم و بازدهی آن نسبت به سپردههای بانکی بیشتر است. در واقع، فرق صندوق و بانک یا بهتر بگوییم فرق عمده صندوق سرمایه گذاری درآمد ثابت با بانک و سپرده بانکی، بازدهی آن است.

دلیل انتخاب و استقبال سرمایه گذاران از صندوقهای سرمایه گذاری این است که میتوانند با خیال راحت و با شباهت بسیار نزدیک به بانک چه برای به دست آوردن نقدینگی موردنیازشان از واحدهای سرمایه گذاری و چه برای سرمایه گذاری کم ریسک روی این نوع از صندوق حساب باز کنند.

البته گفتنی است که صندوقهای سرمایه گذاری همان قدر که کم ریسک هستند به همان میزان هم در مقابل سایر صندوقهای سرمایه گذاری سهامی و مختلط در کشور از سود کمتری برخودار هستند.

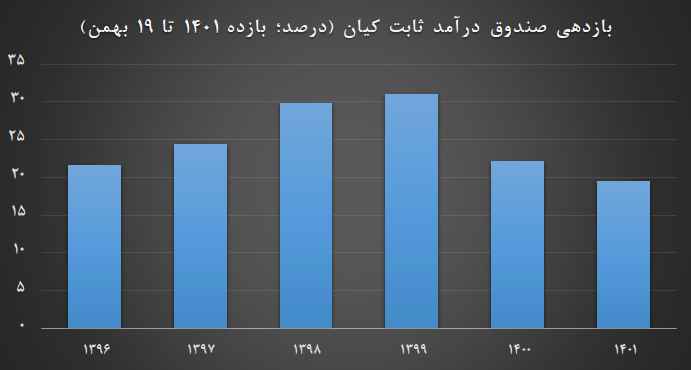

برای اطلاع از میزان بازدهی صندوقهای سرمایه گذاری با درآمد ثابت میتوان به نمودار صندوق سرمایه گذاری با درآمد ثابت اشاره کرد؛ همانطور که ارقام نشان میدهند، تفاوت صندوق درآمد ثابت با سپرده بانکی این است که هر ساله در مقایسه با سود بانکی بهتر عمل کرده است.

صندوق درآمد ثابت بیش از 6 سال است که با به کارگیری متخصصین مجرب و اعضای حرفهای صندوق خود طبق نمودار بالا موفق به جایگاهی موفق در بازدهی مالی سرمایه گذاری خود شده است. اما دلیل این پیشرفت و عملکرد بهتر صندوق های سرمایه گذاری نسبت به سپردههای بانکی و بانکها در این مدت ویژگیهایی بوده است که صندوقهای درآمد ثابت در امیدنامه و اساسنامه خود قید کردهاند و طبق همان قوانین به طور هوشمندانه اقدام به سرمایه گذاری میکنند. اما این ویژگیهای چه هستند؟

نقدشوندگی سریع

در آغاز بحث به این نکته اشاره کردیم که یکی از تشابه بانک با صندوق های سرمایه گذاری درآمد ثابت امکان نقد شوندگی سرمایه سرمایه گذار است. صندوق های با درآمد ثابت مانند صندوق درآمد ثابت امکان نقد شوندگی و ابطال واحدهای سرمایه گذاری را در عرض یک روز ایجاد کرده است و این ویژگی از خوشایندترین نکاتی است که فرد سرمایه گذار از هر امکان سرمایه گذاری انتظار دارد.

بیشتربخوانید: نرخ های جدید سود علی الحساب سپرده های سرمایه گذاری در بانک تجارت اعلام شد

شفافیت مالی در صندوق های درآمد ثابت

یکی دیگر از مزایا و البته تفاوت صندوق درآمد ثابت با سپرده بانکی این است که این صندوقها به طور شفاف میزان سوددهی و یا نوسانات را برای سرمایه گذاران به نمایش درمی آورند. همچنین عملکرد هفتگی صندوقها، وضعیت خریدها و فروشها و صورت وضعیت مالی آنها به صورت ماهانه و دورهای به صورت شفاف در وبسایت این صندوقها برای آگاهی سرمایهگذاران قرار میگیرد.

یعنی علاوه بر نظارت لحظهای مدیران صندوق و کارشناسان سازمان بورس و اوراق بهادار که به صورت لحظهای در حال رصد نوسانات و تحلیل اتفاقات صندوق هستند، شخص سرمایه گذار نیز میتواند شاهد تمام جزئیات باشد.

بازدهی بیشتر صندوقهای درآمد ثابت نسبت به بانکها

اگر یک بار دیگر به نمودار صندوق درآمد ثابت کیان توجه کنید به راحتی میتوانید متوجه رشد مرکب قابل توجه این صندوق میشوید و میتوانید این بازدهی را به عنوان یک نقطه موفقیت آمیز در سرمایه گذاری به حساب آورید. در واقع از ابتدای سال 96 تا پایان 19 بهمن ماه 1401 صندوق درآمد ثابت 276 درصد بازدهی داده یا به عبارتی پول شما را 3.76 برابر کرده است.

این به معنای آن است که اگر 100 میلیون تومان در پایان سال 95 در آن سرمایه گذاری کرده بودید، در 19 بهمن 1401 پول شما 376 میلیون تومان شده بود. این مقدار از پولی که بانک به شما میداد بسیار بهتر و ریسک آن نیز همتراز با آن است.

اما این سوال مطرح میشود که این بازدهی در صندوقهای سرمایه گذاری چرا بیش از بازدهی بانکها است؟ به دلیل این که صندوقهای سرمایه گذاری از پولهای خردی که در دست مردم هست شروع به جمع آوری و سرمایه گذاری میکند، میتواند با بانکها وارد مذاکره شود و نرخ را بهتر و به صرفهتر برای خرید اوراق ببندد.

دلیل بعدی این بازدهی بیشتر این است که درآمدهای صندوق بین تمام سرمایه گذاران تقسیم میشود و مداخلهای از طرف مدیر صندوق در امور وجود ندارد و مانند بانک، پولهای بیشتر اهمیتی بالاتر از پولهای خرد برای سرمایه گذاری ندارند. در بعدی دیگر نیز باز عملکرد صندوق بهتر از بانک است؛ چرا که مدیر صندوق به جز حق مدیریت نمیتواند هیچ هزینه دیگری برای صندوق ایجاد کند.

تقسیم سود در صندوق درآمد ثابت

در هر روز، سود به دست آمده از معاملات بازار بورس به واحدهای سرمایه گذاران اضافه میشود. این سود طبق امیدنامه به صورت ماهانه و سه ماهه و یا هر میزان زمانی که در امیدنامه مشخص شده است قابل برداشت است اما امکان استفاده از سود مرکب هم در این میان وجود دارد؛ سود مرکب به این معنی که سرمایه گذار میتواند به سود به دست آمده قابل برداشت خود دست نزند تا این که در دوره بعدی سود دهی، اصل سرمایه به اضافه سود دوره قبل روی هم جمع شود و سود دوره بعدی بر اساس جمع اصل سرمایه و سود دست نخورده محاسبه و به سرمایه فرد اضافه شود. البته لازم به ذکر است که نباید نوسانات بازار را نادیده گرفت و گاهی پیش میآید که ضرر نیز شامل حال صندوق میشود.

امکان دریافت گواهی تمکن مالی

گواهی تمکن مالی هم میتواند فرق صندوق و بانک به حساب بیاید. دریافت گواهی تمکن مالی برای کسانی که در صندوقهای درآمد ثابت قابل معامله که جز مزایا محسوب میشود به چه طریق است؟ اول از همه باید به این نکته اشاره کرد که با سرمایه گذاری در صندوق درآمد ثابت این امکان برای سرمایه گذاران وجود دارد که بتوانند با سپرده درآمد ثابت خود در هر زمان که نیاز دارند گواهی تمکن مالی بگیرند؛ زمان دریافت وام و تسهیلات از بانک و یا برای دریافت ویزا این گواهی به کار میآید که میتوان از این مزیت در صندوقهای درآمد ثابت به راحتی استفاده کرد.

به یاد داشته باشیم که در صندوقهای درآمد ثابتی که جز صندوقهای قابل معامله هستند، امکان دریافت گواهی تمکن مالی برای سرمایه گذاران فراهم شده است. اما چطور گواهی تمکن مالی بگیریم؟ در صورتی که سرمایهگذار صندوق باشید، برای تمکن مالی باید به سامانه ذی نفعان بازار سرمایه رفته و با ورود به این سامانه میتوانید به راحتی گواهی تمکن سهمها و صندوقهای ETF مانند صندوق درآمد ثابت را ببینید.

صندوقهای قابل معامله، صندوقهایی هستند که مانند سهام در طول روز کاری بازار بورس معامله میشوند. پس رفتار این صندوقها هم مانند سهام در بازار بورس هستند. پس مانند گواهی سهام، این صندوقهای درآمد ثابت نیز مانند سهام، گواهی سرمایه گذاری خود را در شرکت سپرده گذاری مرکزی دارند.

با این حساب، با مراجعه به سایت ذی نفعان بورس، که زیرمجموعه شرکت سرمایه گذاری مرکزی است، هر سرمایه گذار که متقاضی دریافت گواهی تمکن مالی خود هست میتواند گواهی سرمایه گذاری صندوقهای درآمد ثابت و صندوق طلا خود را دریافت کند. بعد از دریافت گواهی، برگه گواهی را به شرکت سپرده گذاری مرکزی میبریم و شرکت از روی گواهی سپرده گذاری، گواهی تمکن مالی را به فرد سرمایه گذار میدهند. به پشت سر گذاشتن این مراحل، گواهی تمکن مالی را به دست میآورید.

امکان توثیق واحدها برای دریافت تسهیلات بانکی

امکان توثیق هم از دیگر مزایای صندوقهای سرمایه گذاری است. در این امکان، اگر شخص سرمایه گذار نیاز به استفاده از تسهیلات بانکی داشته باشد میتواند به عنوان بخشی از ضمانت خود از به وثیقه گذاشت واحدهای سرمایه گذاری درآمد ثابت قابل معامله خود اقدام به دریافت وام و یا هر تسهیلات دیگری کند.

اما برای به دست آوردن توثیق واحدهای صندوقهای قابل معاملهای مانند صندوق سرمایه گذاری درآمد ثابت و البته صندوق سرمایه گذاری طلا باید چه کارهای انجام شود؟ تعدادی از مراحل توثیق هم مانند دریافت تمکن مالی است؛ به این ترتیب که با مراجعه به سایت ذی نفعان بورس گواهی سپرده گذاری را دریافت میکنید اما با این تفاوت که به جای این که برگه سپرده گذاری را به شرکت سپرده گذاری مرکزی ببرید، آن را به بانک مربوطه تحویل میدهید. در این مرحله بانک بنا بر میزان مبلغ وام و یا هر عمل تسهیلاتی دیگر اقدام به ارزیابی میکند و تشخیص میدهد که کل واحدها و یا مقداری از آن باید به حالت بلوکه دربیاید.

چگونه میتوان صندوق درآمد ثابت خرید؟

حال که میتوان به نتیجه گیری دقیق در مورد این که صندوق درآمد ثابت یکی از گزینههای مناسب برای سرمایه گذاری است رسید، این سوال مطرح میشود که چگونه میتوان صندوق درآمد ثابت خرید؟ تمامی افراد بالای ۱۸ سال میتوانند با مراجعه به دفاتر صندوقهای سرمایهگذاری و یا به صورت آنلاین نسبت به خرید واحدهای سرمایهگذاری اقدام کنند.

در صورتی که صندوق درآمد ثابت از نوع قابل معامله در بورس باشد یا به اصطلاح ETF باشد و میتوان در سامانه معاملات آنلاین کارگزاریها نسبت به خرید و فروش آنها اقدام کرد. برای اینکار، در گام اول نیاز به داشتن یک کد بورسی و تعامل با یکی از کارگزاران دارای مجوز در معاملات بورس اوراق بهادار دارید. هر فردی که قصد سرمایه گذاری در این صندوقهای درآمد ثابت را دارد کافی است تا از کارگزار منتخباش اقدام به خرید صندوق کند.

البته راه راحتتری هم برای این کار وجود دارد؛ در حال حاضر، این امکان ایجاد شده که افراد بدون نیاز به مراجعه به کارگزاری بتوانند به راحتی صندوق سرمایه گذاری خود را خریداری کنند. به عنوان مثال، صندوق درآمد ثابت را که جز صندوقهای قابل معامله نیز هست میتوان به راحتی از طریق اپلیکیشن کیان دیجیتال خریداری کرد.

لازم به ذکر است که صندوقهای درآمد ثابت نیز مانند سایر صندوقهای سرمایهگذاری به شکل صندوقهای قابل معامله و غیرقابل معامله در بورس وجود دارند. برای اطلاعات بیشتر میتوانید مقاله مربوط به صندوق های قابل معامله در بورس را مطالعه کنید.

نتیجه گیری

با همه توضیحات و نتیجه گیریها و بررسیهایی که در مورد صندوق سرمایه گذاری با درآمد ثابت داشتهایم، به این نتیجه میرسیم که اگر به دنبال یک سرمایه گذاری هوشمندانه و البته کم ریسک هستیم، میتوانیم این نوع صندوق را به عنوان یکی از گزینههای مناسب انتخاب کنیم. بازده این صندوق بنا بر نوع کارکردش منطقی است و برای هر کسی با هر میزان سرمایهای که میخواهد وارد جهان سرمایه گذاری شود میتواند نقطه شروع بسیار مناسبی باشد.

برچسب ها :صندوق های درآمد ثابت

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0