داستان پسرک واکسی چیست؟

به گزارش شهر بورس، داستان پسرک واکسی در محافل بورسی و بازارهای مالی داستان شناخته شدهای است اما داستان پسرک واکسی چیست؟ در مطلبی از سایت فراچارت به این موضوع پرداخته شده است که مرور آن جالب توجه خواهد بود:

امروز قصد دارم یکی از مهمترین خاطراتم را برای شما تعریف کنم. خاطره ای که خود یک دوره کامل درسی محسوب میشود و می تواند چراغ راه شما باشد. خوب اجازه دهید تا لپ تاپم را باز کنم چون تعدادی عکس و نمودار هست که باید حتما ببینید.

قبل از ورود به بحث باید شما را به یاد تاریخ 1929 بیندازم. قیمتهای سهام آمریکا به حدی رسیده بود که پیش بینیهای منطقی از آینده ممکن نبود. در نتیجه زمانی که در اکتبر ۱۹۲۹ حوادث متعدد جانبی منجر به کاهش قیمتها شدند سرمایه گذاران اعتماد خود را از دست دادند و در نتیجه حباب بازار بورس ترکید.

روز 29 اکتبر (فراچارت: معروف به سه شنبه سیاه )، سقوط بازار بورس وال استریت تایید شد و پس از 18ماه صعود بی وقفه و سرسام آور قیمت سهام، بورس بازان دیگر افزایش نامحدود ارزش سهام را باور نداشتند. پس برنده شخصی بود که هر چه زودتر سهام خود را بفروشد. لذا فروش دستپاچه صاحبان سهام شروع گردید و موج خودکشی ها و تجمع های اعتراضی به راه افتاد. و جهان غرب با بزرگترین بحران اقتصادی خود مواجه گردید.

و بعد از آن هربرت کلارک هوور، رئیس جمهور ایالات متحده لجوجانه اعلام کرد «رفاه در کنج خیابان است» و کارشناسان می گفتند فروپاشی ارزش سهام بورس نمی تواند به «اقتصاد واقعی» آسیب برساند. جالب است بدانید دو روز پیش از این تاریخ، ایروینگ فیشر یک اقتصاددان بسیار مشهور و استاد دانشگاه ییل در روزنامه نیویورک تایمز تاکید کرده بود سطح قیمت سهام هنوز خیلی پایین است.

مردم آمریکا که در روزهای شکوفایى نسبی اقتصادی، سهام زیادی جمع کرده بودند و از این طریق ثروت زیادی بر روی کاغذ برای خود متصور شده بودند، آنها از ترس از دست دادن دارایى خود شروع به فروش سهام خود کردند. این امر سبب کاهش مجدد قیمت سهام شد، به طوری که ظرف 19 روز، برای مثال قیمت سهامی از 400 دلار به 30 دلار رسید. به مرور با کم شدن قیمت سهام، قدرت خرید مردم پایین آمد و در نتیجه، تقاضا برای خرید کالا کم شد.

قحطی شدید کشاورزان، بیخانمان شدن میلیونها نفر و فروش نرفتن محصولات کارخانه ها، سبب بیکاری کارگران و ورشکستگی کارخانه ها و مراکز تولید گردید و تعداد بیکاران به میزان وحشتناکی بالا رفت. این افت، بزرگترین نمونه سقوط در تاریخ پولی جهان محسوب می شد. ادامه این وضعیت به بیکاری بیش از 13 میلیون کارگر آمریکایى منجر شد، دولت آمریکا برای مقابله با بحران، مالیاتها را افزایش داد، در نتیجه، مالیات دهندگان توان خرید خود را هرچه بیشتر از دست دادند و دور باطل تورم و بیکاری از سر گرفته شد.

خبر سقوط بورس در روزنامه ها

در این میان، از آنجا که از سوی سرمایه داران آمریکایى، سرمایه گذاریهای کلانی در اروپا صورت گرفته بود، دامنه بحران اقتصادی امریکا به سرعت به قاره اروپا نیز کشیده شد و بیکاری و ورشکستگی در این قاره نیز رواج پیدا کرد. هیچ یک از رکودهای اقتصادی تاریخ امریکا به اندازه این بحران، موجب نارضایتی مردم از بیکفایتی مسؤولان و برنامه ریزان اقتصادی امریکا نشده بود.

عزیزانم اما بعد در سال 2008 نیز مشابه این داستان در ابعادی متفاوت تکرار شد. این بحران از مسکن شروع گردید، تحت این عنوان که یک سری از مؤسسات مالی و وام دهنده ای که برای خانه خریدن و مسکن وام می دادند به دلیل حبابی شدن قیمت مسکن، آینده قیمتی را رو به افزایش می دیدند لذا طمع کردند، و حتی به افرادی هم که شرایط باز پرداخت وام ها را نیز نداشتند وام خرید خانه دادند. یعنی وام ها به افرادی داده شد که درجه ی اعتباری شان پایین بود و خودتان می دانید که نتیجه کار چه خواهد شد.

درتاریخ 16 سپتامبر 2008، ورشکستگی و شکست موسسات مالی گسترده در ایالات متحده، به سرعت به بحران جهانی تبدیل شد و منجر به ورشکستگی تعدادی زیادی بانک در آمریکا و اروپا و کاهش شدید ارزش سهام و کالا در سراسر جهان شد.

خوب دانشجویانم این مقدمه ای بود برای اینکه بتوانم درس و خاطره امروز را برای شما تعریف کنم.

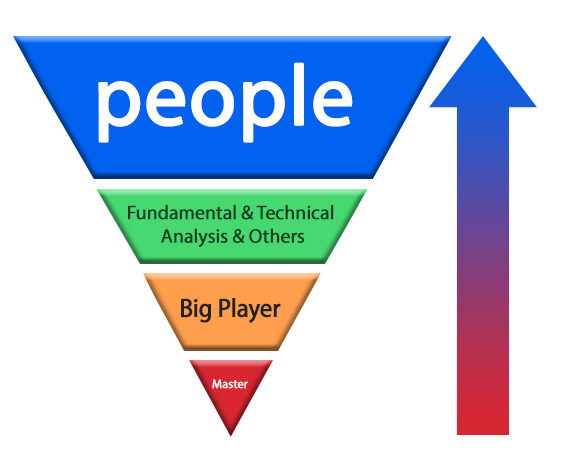

در همه بازارهای مالی ما با یک واقعیت تلخ روبرو هستیم که من در قالب یک Inverted pyramid (فراچارت: هرم برعکس) برای شما در این اسلاید نمایش داده ام:

در راس انتهایی این هرم عالیجنابان نامرئی قرار دارند (Master) که هم از پول و هم از قدرت سیاسی بسیاری برخوردار هستند. این افراد سهامی را که نظر دارند باید تغییر کند را در نظر می گیرند. این گروه تسلط ویژه ای روی رسانه های خبری و اذهان عمومی مردم دارند. در جایگاه بعدی بزرگان بازار سرمایه قرار دارند که با منابع مالی قوی ای که دارند با پله قبلی در ارتباط کامل هستند و در جایگاه بعدی تحلیل گران تکنیکال و فاندامنتال و سایر کسانی هستند که علائمی از صعود را مشاهده می کنند و در جایگاه بعدی مردم عادی هستند.

این قسمت از هرم، از لحاظ تعداد معاملات و از لحاظ زمانی داری بیشترین مقدار است. از لحاظ زمانی این طبقه طولانی و کند و زمان بر است به دو علت یکی زمان دادن به ورود کامل مردم عادی (بر اثر همان هیجانات ایجاد شده و تبلیغات و خبر سازی ها) و دیگری نقد کردن سهام عالیجنابان نامرئی که این نیز باید با حوصله انجام شود تا حساسیتی ایجاد نشود. (فراچارت: شما را به یاد سکه 1/600/000 می اندازم که آن موقع صحبت از سکه دو میلیون تومانی بود)

ولی ریزش اصلی، قاطع و با خونریزی هرچه تمام انجام می گیرد و به دنبال آن مارکت به مانند یک دومینو فرو می ریزد. پس کاملا هوشیار باشید که آخرین پول هایی که ممکن است وارد بازار سهام شود و به رشد آن کمک می کند در همین طبقه قرار دارد.

خوب بریم برای تعریف خاطره

سال 2008 بود که در یکی از خیابانهای فقیر نشین نیویورک در حال قدم زدن بودم. این عادت فصلی من بود، گاها کمک هایی به افراد نیازمند می کردم. به ناگاه پسرک واکسی را در آن طرف خیابان دیدم، نزد او رفتم برای واکس زدن کفشهایم. روی صندلی لم داده بودم و در حالی که سیگار می کشیدم از پسرک پرسیدم درآمدت چطور است راضی هستی؟

پاسخ داد بد نیست، خدا را شکر کمی پس انداز دارم در حدود 500 دلار که می خواهم همه اش را سهام بخرم تا بیشتر شود. این روزها همه دارند سهام می خرند.

لحظه ای به فکر فرو رفتم. واکس کفش هایم تقریبا تمام شده بود. ایستادم و یک اسکناس 100 دلاری به پسرک دادم. گفت آقااااا من این همه پول خرد ندارم. لبخندی زدم و گفتم بقیه اش مال خودت. فقط قول بده که فلن سهام نخری.

و در حالی که نگاهش به رفتن من خشکیده بود از او دور شدم.

فردای آن روز تمام سهام های خود را فروختم. و ریزش سنگین سهام ها از هفته بعد شروع شد و من بسیار خوشحال بودم که توانسته بودم علائم این ریزش را از زبان یک پسرک واکسی دریافت کنم. (فراچارت: همیشه کائنات، آگاهی ها و نشانه هایی برای شما دارد اگر دقت و توجه لازم را داشته باشید.)

قیمت ها تحت تاثیر پول پسرک واکسی یعنی آخرین پول هایی که ممکن است وارد بازار شود بالا میروند و نفس های آخرش را می کشد. و یکی از نشانه های انتهای یک روند صعودی همین است که مردم عادی به شدت اشتیاق دارند برای ورود به روند و احساس می کنند از پول بیشتر جا مانده اند و رشد های چشمگیری در آینده در انتظار آنهاست.

بیشتر بخوانید: اهرم مالی چیست؛ سود بیشتر با سرمایه کمتر

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0